📌 この記事のポイント

- 米住宅ローン金利が7%超に上昇、その背景には「トランプ関税」と「債券売り」

- 債券価格の下落は利回り上昇を引き起こし、長期金利が上昇

- 投資家が「米国債離れ」を始めると、政権運営にも打撃

- 日本の投資家も無関係ではない理由とは?

🏠 米住宅ローン金利、再び7%超え──“金利の上昇”の裏にあるのは関税政策

米国では2025年4月、30年固定型住宅ローン金利が7.1%まで急上昇しました。これは、今年2月以来の高水準です。

表面的には「金利が上がった」というだけのニュースに見えるかもしれませんが、その背後では米国債券市場が大きく揺れ動いています。そしてこの動きの震源地にあるのが、トランプ大統領の関税政策です。

🕰️ 住宅ローン金利「7%超」はいつ以来?──2022年に続く再上昇

今回の米国住宅ローン金利の7%超え(7.1%)は、実は過去にも経験がある水準です。直近で同様の水準となったのは2022年11月で、当時も**30年固定型で7.08%**に達していました。

このときの背景は、FRB(米連邦準備制度)による急激な利上げでした。コロナ禍後のインフレに対処するため、政策金利が急ピッチで引き上げられた結果、住宅ローン金利も一気に上昇したのです。

さらにさかのぼると、2000年代初頭までは7〜8%の金利が一般的でした。特に1990年代や1980年代には10%を超える水準も珍しくなく、1980年代初頭にはインフレ抑制のために15〜18%台に達した時期すらありました。

| 年代 | 平均金利 | 背景 |

|---|---|---|

| 1980年代前半 | 15〜18% | インフレ抑制のためのボルカーFRBによる超金融引き締め |

| 2000年代前半 | 7〜8% | ドットコムバブル前後の通常水準 |

| 2022年11月 | 7.08% | インフレ対応での急激な利上げ |

| 2025年4月 | 7.1% | 関税と債券売りによる長期金利上昇 |

今回の上昇は、金融政策ではなく**「債券市場の混乱」や「トランプ政権の貿易政策」といった政治経済リスクの連鎖**が原因である点が特徴です。これにより、2022年とは異なるかたちで再び「金利高」の時代が顔をのぞかせています。

💥 債券市場の構造:価格が下がれば利回りが上がる

まず基本から押さえておきましょう。米国債の価格が下がると利回り(=金利)が上がるというのが、債券市場の基本的なルールです。

- 債券価格↓ → 利回り↑ → 住宅ローン金利↑

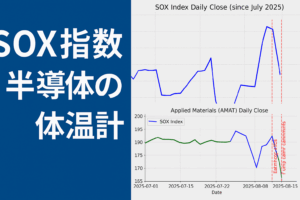

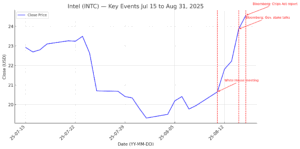

今回、米国の10年国債の利回りは一時4.5%を超え、2001年以来最大の週間上昇幅を記録。これが、住宅ローンなど長期金利の上昇につながっています。

📉 なぜ債券が売られているのか?──カギは「ベーシストレード解消」と「投資家の不信感」

今回の債券売りの一因は、ヘッジファンドが使う「ベーシストレード」という戦略の解消です。これは国債と先物の価格差を利用して収益を狙う取引ですが、トランプ政権による急な関税導入により価格の予見性が失われ、多くのファンドがポジションを手仕舞いました。

さらに深刻なのは、**世界の投資家の「米国債離れ」**です。

ミネアポリス連銀のカシュカリ総裁はこう指摘します:

「もし投資家が“他の場所に資金を移そう”と考え始めたら、それが米国債利回りの上昇を引き起こすだろう」

つまり、“米国は安全資産”という信頼が揺らいでいるのです。

🧾 トランプ関税の実態──中国には最大145%、世界へ広がる波紋

トランプ大統領は4月2日、すべての輸入品に10%の関税を課し、赤字の大きい国々にはさらに上乗せを行いました。とくに中国製品に対しては、累積で**最大145%**の関税が適用されることに。

これに対抗し、中国は米国製品に125%の報復関税を実施。一部の同盟国に対する関税は「90日間の猶予措置」が設けられましたが、不確実性の高さは依然として残っています。

💡 米国債が売られると、米国にとって「都合が悪い」理由

ここで重要なのは、米国は巨額の財政赤字を抱えており、国債の発行なしでは成り立たないという事実です。もし外国人投資家が米国債を買わなくなれば、米政府はより高い金利で資金を調達せざるを得ません。

その結果、

- 金利が上がる → 借入コスト増 → 個人や企業の消費・投資が冷え込む

- 株価に下落圧力 → 政権への批判増大

という悪循環に。これはトランプ政権にとっても**「経済運営の足かせ」**になりかねません。

🇯🇵 日本の投資家にとっても他人事ではない

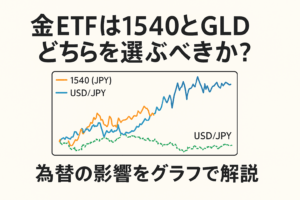

日本の年金基金や保険会社は米国債に大量投資しており、利回りの変動は日本の金融市場や為替市場にも直結します。特に今のように円安基調の中では、為替ヘッジコストの上昇にもつながりかねません。

🔍 まとめ:米国の「内政」が世界の金利を動かす時代へ

今回の金利上昇は、単なる景気指標ではなく、**政策と投資心理が複雑に絡み合った「市場の声」**とも言えます。

今後の焦点は、

- トランプ政権が関税政策をどこまで押し進めるのか

- 投資家が米国に見切りをつける動きが加速するか

という2点です。

金利の変動は“世界共通のリスク”。今後も注視が必要です。