🌅 おはようございます ☀️ 本日の注目ポイント

週明けの金融市場は、先週末の“関税ショック”の影響を注視するスタートとなりそうです。

米中が互いに関税を引き上げる応酬を繰り広げ、株価は乱高下、米金利も上昇傾向が続きました。

一方で、トランプ大統領が中国との交渉に前向きな姿勢を見せたことで、投資家心理には一時的な落ち着きも見られます。

日本からは赤澤経済再生相が来週訪米し、4月17日に米財務長官との会談が予定されています。日本製品への追加関税の見直しを巡る交渉の行方が注目されます。

📰 先週末・主な経済トップニュース

① 米中関税戦争が本格化──中国、米輸入品に125%の関税で報復

先週末、中国が米国に対して報復関税を正式発動。関税率は最大125%に達し、米国の145%に対抗する措置です。サプライチェーンの混乱や物価上昇リスクが高まる中、世界経済への影響が懸念されます。

② NYダウ一時800ドル高──“関税ショック緩和”期待で買い戻しも

前日の急落から一転、米株市場は約800ドルの大幅反発を見せました。中国の対応が想定内だったことや、トランプ大統領の柔軟な発言が好感され、投資家による買い戻しが強まりました。

③ 米消費者の物価上昇予想、1年後6.7%に急上昇──インフレ懸念再燃

米国の一般消費者が予想する「1年後の物価上昇率」は6.7%と高水準に。食品や電化製品への価格転嫁が意識されており、FRBの金融緩和期待には逆風となる可能性があります。

④ 赤澤経済再生相「関税措置見直し求める」──来週訪米で交渉へ

日本政府は、赤澤経済再生相が米国を訪問し、米側に追加関税の見直しを求める方針を明らかにしました。特に自動車や半導体といった主要輸出品への課税が焦点となりそうです。

⑤ 金利上昇が重し、NY市場は荒い展開──“相互関税”がリスク要因に

関税の応酬が続く中、米国の金利は上昇傾向が続いており、株式市場は値動きの激しい展開に。企業の収益予測にも不安が広がり、投資家のリスク回避姿勢が見られました。

📉 チャートで振り返る ~相場の今と昨日の動き~

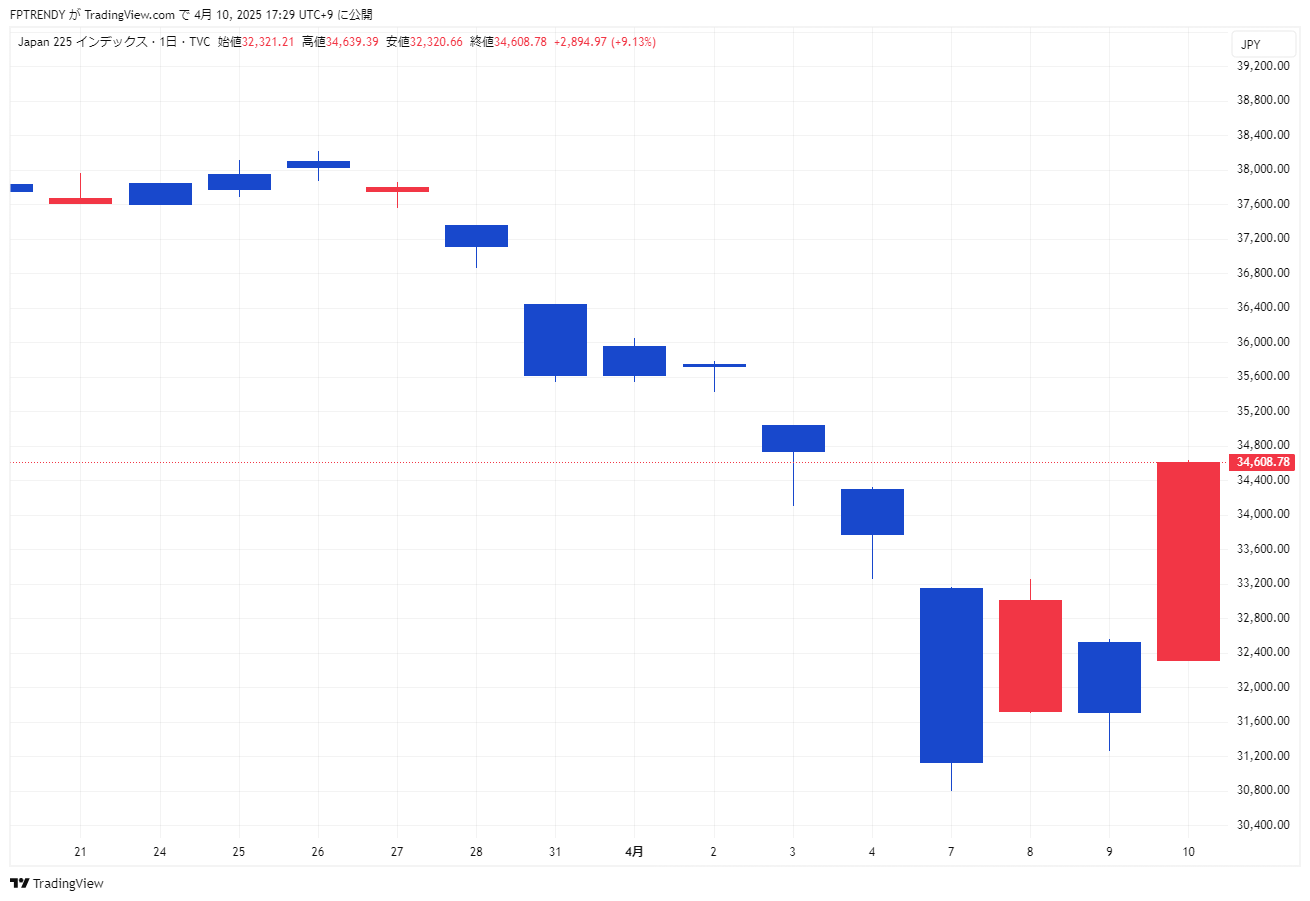

🏯 日経225(日足)

10日の日経平均は前日比+2,894.97円(+9.13%)と急反発し、34,608.78円で取引を終了しました。

前日までの連日下落から一転、ほぼ全戻しとなる大陽線が出現。背景には米国の「相互関税の一時停止」報道やFOMC議事要旨でのQT減速観測があり、投資家心理が一気に改善したとみられます。

🏯 日経225(15分足)

朝方にかけてのギャップアップが目立ち、寄り付きから約2,000円超の上昇幅を記録。その後は34,600円台でのもみ合いが続き、終日高値圏を維持する展開となりました。

前日の後場で見られた戻り基調と合わせて、短期筋の買い戻しが一気に入った様子が窺えます。

💱 ドル円(USD/JPY|日足)

10日のドル円は、終値144.535円と小幅に続落し、前日比-0.089円(-0.06%)となりました。

チャートでは、関税ショックによるリスク回避の円買いが根強い状況に加え、昨夜発表の米3月CPIが前年比+2.4%と予想(+2.6%)を下回り、総合CPIが前月比-0.1%とマイナスに転じたことで、インフレ鈍化が明確に。

この結果を受けて、米利下げ観測が強まり、ドル売り圧力が加速しました。現在は2024年末水準のサポート付近に位置しており、短期的には下げ止まりを探る局面です。一方で、米金利が依然高止まりしている点を踏まえると、円高一辺倒にはなりにくい地合いでもあります。

💵 米10年債利回り(US10Y|1時間足)

10年債利回りは、10日にかけてやや調整を挟みつつも、4.42%台で底堅い推移を見せました。

昨夜発表の米3月CPIが前年比+2.4%、前月比-0.1%とともに予想を下回り、総合CPIはマイナス圏へ転落。この結果を受けてインフレ鈍化と利下げ観測が再び台頭し、金利の急騰リスクが後退した形です。

ただし、QT(量的引き締め)の減速観測も含め、利回りは4.3%台半ばで下支えされている印象。今後のFRB高官の発言やインフレ関連指標によっては、4.5%を試すシナリオも残されている状況です。

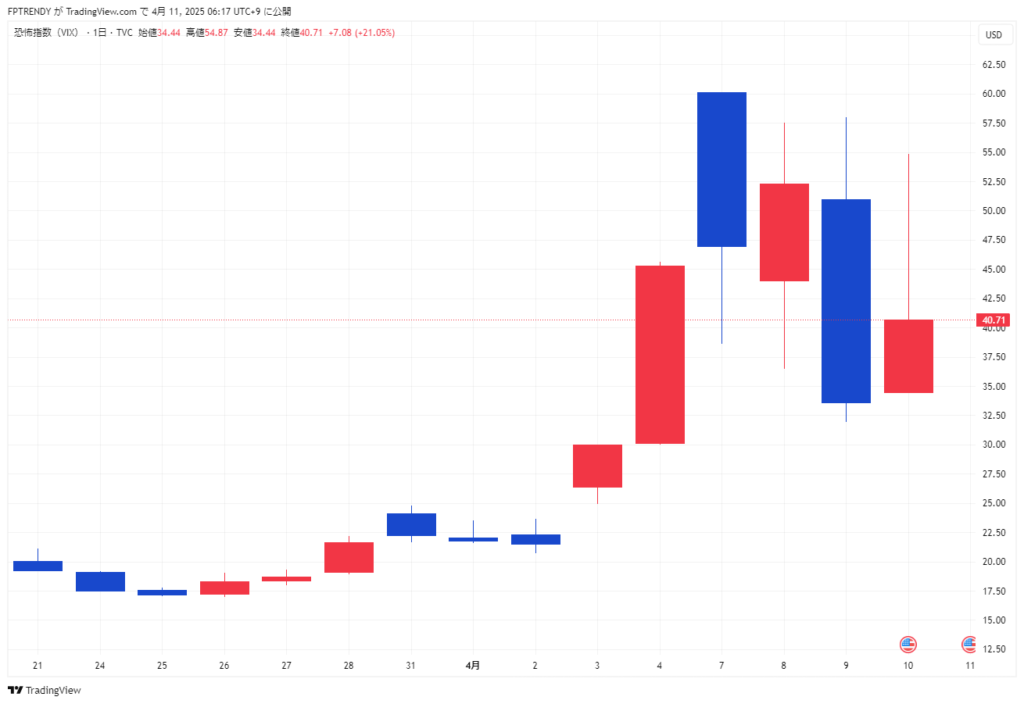

😨 VIX指数(恐怖指数|日足)

VIX指数は前日比-7.08(-21.05%)の40.71で着地。関税ショックで60台まで急騰した反動と、相互関税90日間停止による安心感が背景にあります。

加えて、昨夜の米CPIが予想を下回ったことにより、インフレ鈍化への期待感が広がったことも、リスク資産への安心感を後押ししました。

とはいえ、依然として40台という高水準を維持しており、市場の不安心理は払拭されていません。VIXが30超の状態では相場急変リスクが高いため、引き続き警戒が必要です。

📊 S&P500指数(1時間足)

S&P500は、一時5,200台を割り込む場面もありましたが、引けにかけてやや戻し、**終値は5,268.06(前日比-0.46%)**で着地。

米中関税摩擦による企業業績への懸念が下押し圧力となる一方で、米3月CPIが前年比+2.4%、前月比-0.1%とインフレ鈍化が確認されたことで、金利の落ち着きが株価を下支えする構図となりました。

短期的には5,200〜5,300のレンジ内でのもみ合い相場となりそうですが、今後はインフレ指標の動向や決算発表の内容次第で方向感が出てくる可能性があります。

🌐 主要国インデックスまとめ(2025年4月11日)

| 指数名 | 現在値 | 変動 | 変動率 |

|---|---|---|---|

| 東証株価指数(TOPIX) | 2,539.40 | +190.07 | +8.09% |

| 日経225 | 34,608.78 | +2,894.97 | +9.13% |

| 日経225先物 | 33,440 | -1,200 | -3.46% |

| JPXプライム150 | 1,118.26 | +90.33 | +8.79% |

| S&P500 | 5,268.05 | -188.85 | -3.46% |

| NYダウ | 39,593.66 | -1,014.79 | -2.50% |

| ナスダック総合 | 16,334.21 | -737.66 | -4.31% |

| DAX(独) | 18,753.31 | +891.85 | +4.99% |

| FTSE100(英) | 7,925.11 | -185.25 | -2.29% |

| Nifty50(印) | 22,519.75 | -136.70 | -0.60% |

| 上海総合指数 | 3,223.67 | +36.82 | +1.16% |

| SENSEX(印) | 73,847.15 | -379.20 | -0.51% |

| ボベスパ(ブラジル) | 126,354.75 | -1,441.18 | -1.13% |

| 恐怖指数(VIX) | 40.71 | -7.08 | -21.05% |

📊 米中で明暗分かれる物価動向:中国はデフレ継続、米はインフレ鈍化

10日に発表された3月の中国とアメリカのCPI(消費者物価指数)は、世界経済の「2大エンジン」が対照的な物価の流れにあることを鮮明にしました。

中国は依然としてデフレ圧力が継続し、アメリカではインフレ鈍化が進行。物価データの動きは、それぞれの国の金融政策や市場心理に大きな影響を与えています。

🇨🇳 中国:需要も供給も弱い、“両面デフレ”が続く

| 指標 | 結果 | 予想 | 前回(2月) |

|---|---|---|---|

| CPI(前年比) | -0.1% 📉 | +0.1% | -0.7% |

| PPI(前年比) | -2.5% 📉 | -2.3% | -2.2% |

中国の3月の物価統計では、CPI・PPIともに予想を下回り、デフレ傾向の根強さが改めて浮き彫りとなりました。

特にCPIは2か月連続のマイナス圏で、消費者の購買意欲が戻らない状況が続いています。

また、PPI(生産者物価指数)は13か月連続のマイナス圏で、企業側もコスト転嫁ができず、収益圧迫が続いています。これにより、「内需の停滞」と「価格転嫁の難しさ」が重なる“両面デフレ”の様相を呈しています。

さらに人民元も17年ぶりの安値水準に沈んでおり、通貨安とデフレの併存は中国経済の構造的な弱さを示す一因と見られます。

🇺🇸 アメリカ:インフレ鈍化が進行、利下げ観測強まる

| 指標 | 結果 | 予想 | 前回(2月) |

|---|---|---|---|

| CPI(前年比) | +2.4% 📉 | +2.6% | +2.8% |

| CPI(前月比) | -0.1% 📉 | +0.1% | +0.2% |

| コアCPI(前年比) | +2.8% 📉 | +3.0% | +3.1% |

| コアCPI(前月比) | +0.1% 📉 | +0.3% | +0.2% |

一方、アメリカの3月CPIは総合・コアともに予想を下回る結果となり、インフレ鈍化がより明確になりました。

前月比で総合CPIがマイナスに転じたのは象徴的で、FOMC議事要旨でも議論されていたQT(量的引き締め)の減速や、年内利下げへの期待が再燃する材料となっています。

🧮 なぜCPIには「総合」と「コア」の2種類があるの?

ニュースでよく見かける**CPI(消費者物価指数)**には、「総合CPI」と「コアCPI(Core CPI)」の2種類があります。

- 総合CPI:食品・エネルギーを含む、すべてのモノやサービスの価格変動を測る指標

- コアCPI:食品とエネルギーを除外して計算される、**“物価の基調”**を示す指標

なぜ分けて見るのかというと、食品やエネルギーは天候や国際情勢で価格が大きく変動しやすく、短期的なブレが激しいためです。

そのため、金融政策を決める際には、より安定した「コアCPI」の動きが重視される傾向があります。

たとえばアメリカのFRBも、利上げや利下げの判断材料としてコアCPIの推移を特に注視しています。

🧭 金融政策のすれ違いが市場を揺らす可能性も

中国はデフレ克服のための景気刺激策の強化が求められる状況にあり、アメリカはインフレ抑制からソフトランディングと利下げを模索するフェーズに入りつつあります。

両国の政策スタンスの違いは、為替市場(人民元安・ドル安圧力)や国際資本の流れに影響を与える可能性があり、今後の注目点となりそうです。

📌 今日のワンポイントニュース

米中“関税合戦”が再燃、WTOは世界貿易量「最大80%減」を警告

米国が中国からの輸入品に対する関税率を実質145%まで引き上げ。これに対し中国も最大84%の追加関税で報復。

WTO(世界貿易機関)は「世界のモノの貿易量が最大80%落ち込む恐れ」と異例の警告を発しました。

この動きは、相互関税の“90日間停止”という一時的な緩和措置の裏で、貿易摩擦が根深く続いていることを示しています。

日本を含む世界中の企業・市場・政策当局が、再び「米中リスク」と向き合わされる局面となりそうです。

📝 今日のひとこと見通し

「“猶予の90日”に何が変わるのか──本当の勝負はこれから」

株高・円安という表面の安心感の奥で、政策の迷走や供給網への懸念は依然続いています。

きょうの東京市場の反応、そして週末にかけた米中双方の発言や動きに注目が集まります。

🌞 今朝もFPTRENDYをご覧いただきありがとうございます!

あわただしい金曜の朝も、ニュースで少し先を見通せるように。

どうぞ穏やかな一日をお過ごしくださいね。

尚、次回のFPTRENDYモーニングニュースは週明け4月14日(月曜日)を予定しております。

みなさん、どうぞ良い週末を!

また来週お会いしましょう👋